今天,风电装备板块大涨7.04%,风电装备指数同比2021年增长69.95%,一路领先于光伏、电池及新能源汽车,是什么让风电装备在资本市场上2022年雄风再起,一骑绝尘呢?

新能源的新赛道:5月起风电装备资本市场持续走高

7月13日,根据东方财富定义的风电板块,当日平均涨幅7.04%,而上证指数涨幅仅为0.09%。风电板块指数再创新高,恢复到了1635点,接近2021 年12月31日的1689点不到60点,基本上已经恢复到了年初水平。

实际上,自今年5月份以来,风电装备板块一直收到投资者的追捧,5月初,风电板块指数仅为986点,2个半月时间,指数增长超过65%。

作为新能源三驾马车,光伏、电池及新能源汽车,光伏板块指数同期(5月开始至今)增长幅度为43.9%,电池板块同比增幅为51.4%,而新能源汽车板块的同比增幅15.3%,从这一点不难看出,风电装备在过去两个月,已经明显领先于传统新能源三大主力,成为新能源板块的新动力。同期2021年的指数,风电依旧领先于其他三大板块指数,以增长69.95%领先。

毫无疑问,一直不温不火的风电装备板块成为资本市场最新追捧的业务领域,其实风电装备之所以能成为最新的资本青睐对象,其原因也是不言而喻的。

风电装备崛起的勇气:低成本、高收益及低风险

2022年上半年以来,国内外宏观经济形势遭遇严峻挑战,俄乌冲突导致全球能源价格大涨,全球供应链受到强烈冲击。国内二季度受疫情影响,国内钢材需求表现低迷;上半年钢厂开始大规模提产,供强需弱背景下,钢材基本面逐渐恶化,钢价整体偏弱运行。上半年钢铁市场长期处于“高成本”、“低利润”的状态。根据媒体数据统计,上半年均价原材料价格中除铁矿石均价同比大幅下跌26%,而钢材价格均明显回落,螺纹钢价格已经逼近4000元/吨大关,Q345钢板已经跌至5200元/吨大关。同比2021年5500元/吨的螺纹钢及7200元/吨的塔筒钢板,其价格回落比例分别达到20%和25%以上,这对降低风电单位千瓦造价具有绝对的竞争力。

而且,风电机组的重要原材料,铜,在过去的一段时间,铜材价格已经下降到50000元/吨,同比也下降了20%,对于发电机企业而言,绝对是一针强心剂,面对主机企业咄咄逼人的降本要求,我想发电机企业会稍好好转。大宗原材料的降价,一方面受益于房地产行业的持续不景气和未来不可预期,同时也得益于钢铁行业的整体调整,如果大宗原材料的价格能持续稳定,对上半年风电装备交付不太景气的市场现状将是一个重大利好。

光伏成本高居不下,给风电带来市场空间。2021年以来,光伏硅料价格持续走高,2022年继续,而且国内光伏在水利部及自然资源部一系列土地政策的影响下,下半年的装机数量或将受到影响,而2022年新能源的装机刚性需求或给风电带来新的机会。光伏本来就较低的收益率就给能源开发企业巨大的压力和风险,而2021年持续的风电造价走低给风电开发企业带来越来越高的收益率,部分项目收益率已经达到30%(IRR),低的都在15%以上。加上最近的钢材价格低价,更加激发了 风电开发企业大干风电的热情,为此也给风电开发企业增强了信心,给风电装备企业的投资者增加 了投资的勇气。而且我们还看到以投资眼光见长的高瓴资本也开始投资明阳智能,也足见资本大鳄看到了风电主机企业的未来。说到明阳,我们还不得不说一下他的技术路线之演变。

满足客户的要求下的低成本技术是最好的技术:半直驱和双馈成为主流

为什么这里要单独说这一个主体呢,因为行业技术路线出现了很大的变化。

明阳此前最早是引进双馈技术路线,后来开发引进了超级紧凑半直驱路线,结果十年之后,最近开始重新回到半直驱路线。金风(海上,陆上大机型都是半直驱),东气(陆上大机组双馈),上海电气(海上机组及陆上大机组都是半直驱)都开始了半直驱技术路线和双馈路线的转型,而一直以超级紧凑为特色的半直驱技术坚守者-明阳智能也开始回到了双馈技术路线,在4-6MW机型上采用双馈技术路线,而这一点这几天行业媒体已有报道,实际在早几个月已有传言。

金风科技的中速永磁机型(半直驱技术的一种)

大家可能都觉得很奇怪,不是说直驱好于双馈,比半直驱技术好吗,其实,在技术发展的道路上,很多技术并不是一直保持领先的。直驱,金风和东气的,曾经在中型容量的海陆风机上展示了其发电和运行的优势,但越来越大,成本和加工难度阻碍了其发展,所以金风科技改到半直驱,这一点,东气也是,3MW以上以前直驱,结果去年改成双馈。明阳耗时十年的超级紧凑半直驱在3-4MW极具优势,但在新的技术竞争形势下,失去了优势,改到双馈,显然这种带齿轮箱的技术路线正在成为未来风电的技术主流。

无论是双馈,还是半直驱,一句话,能满足客户需求的情况下,最低成本的技术就是最好的技术。过去有一句话,无论白猫黑猫,能抓到到老鼠的就是好猫,今天这句话同样适用于今天的风电技术路线,过去我们认为不是最好的技术,在诸多因素的环境下,其角色发生了改变,其中半直驱和双馈就是一个典型案例。

2022年的下半年风电装机压力已来:交付无异于抢装

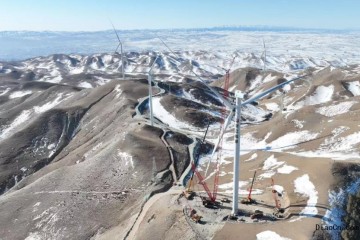

据了解,从7月份开始,风电装备的主要大部件企业基本都是满产无休 的生产安排,而且由于交付的集中,已经开始出现了大部件开始抢货的局面。实际上,在局部区域,地方政府的风电装机对于可再生能源的比例考核,出现了强制风电场必须年底建成的任务要求。据小道消息,新疆下达的超过12GW的风电2022年年底前必须完成建设并网,从装备企业而言,这绝对属于好消息。

其实从全国的2021-2022年保障性并网指标要求看,新疆的要求并非个例,不完全统计,2021-2022年全国保障性并网指标不低于50GW,尤其是部分省市的海上风电更是抢补贴必须并网,此前水规总院发布的2022年56GW的并网目标现在看来不是问题。

大兆瓦风机(陆上)交付:谨防2020年抢装风险

客服热线:

客服热线: